Oletko pieni yrittäjä ja mietit, millainen verovelvollisuus sinulla on, erityisesti opetusaineistojen osalta? Tämä opas antaa sinulle selkeän yleiskuvan pienten yrittäjien säännöistä Saksassa, jotta ymmärrät tärkeimmät seikat liittyen arvonlisäverovelvollisuuteen. Vaikka en ole verovalmentaja, haluan antaa sinulle olennaiset tiedot, joita tarvitset, jotta voit tehdä perusteltuja päätöksiä.

Tärkeimmät havainnot

- Pienyrittäjien on verotettava tulojaan riippumatta niiden määrästä.

- On olemassa arvonlisäveroraja 22 000 € vuodessa, jota sinun kannattaa seurata.

- Jos tulosi ylittävät tämän rajan, olet arvonlisäverovelvollinen ja sinun on noudatettava vastaavia muodollisuuksia.

Vaiheittainen opas

1. Ymmärrä verovelvollisuuden perusteet

Ennen kuin keskityt pienyrittäjien sääntöihin, on tärkeää tuntea verovelvollisuuden perusteet Saksassa. Riippumatta tulojesi määrästä, sinun on verotettava tulojasi Saksassa. Sinun tulisi rekisteröidä yritys ollaksesi turvassa.

2. Tutustu arvonlisäverovelvollisuuteen

Arvonlisäverovelvollisuus astuu voimaan, kun saavutat tietyn liikevaihdon yrityksesi kanssa. Nykytilanne (heinäkuu 2024) määrittelee rajan 22 000 € vuodessa. Jos tulosi ylittävät tämän summan, olet arvonlisäverovelvollinen. Jos liikevaihtosi ovat tämän alle, voit hyötyä pienyrittäjien säännöistä.

3. Pienyrittäjien säännöt yksityiskohtaisesti

Pienyrittäjänä olet vapautettu arvonlisäverosta. Tämä tarkoittaa, että maksuissasi ei lisätä arvonlisäveroa palkkioihisi. Jotta voit ylläpitää tätä asemaa, sinun on kuitenkin varmistettava, että vuosiliikevaihtosi ei ylitä asetettua rajaa.

4. Arvonlisäverovelvolliseksi tuleminen

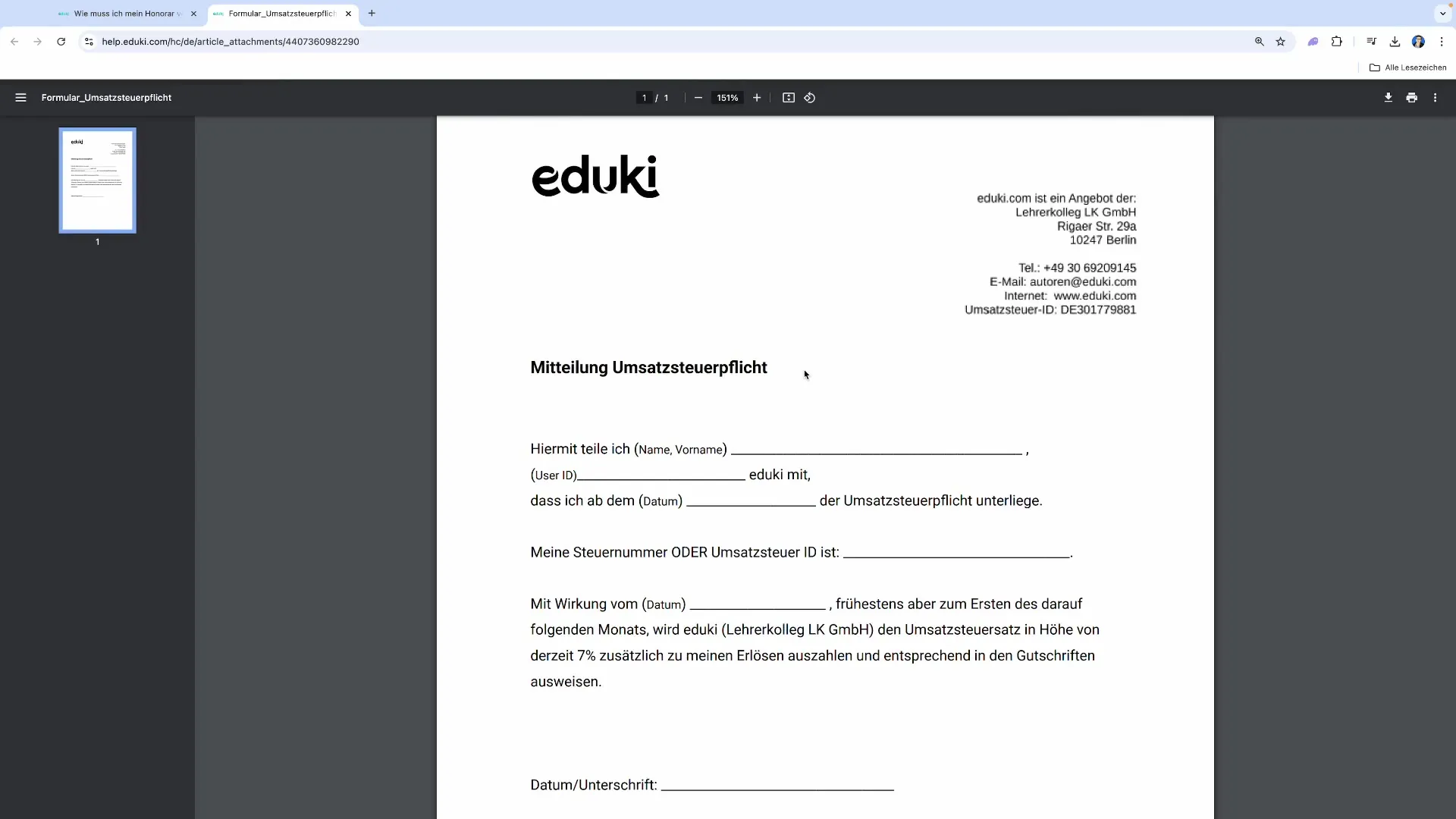

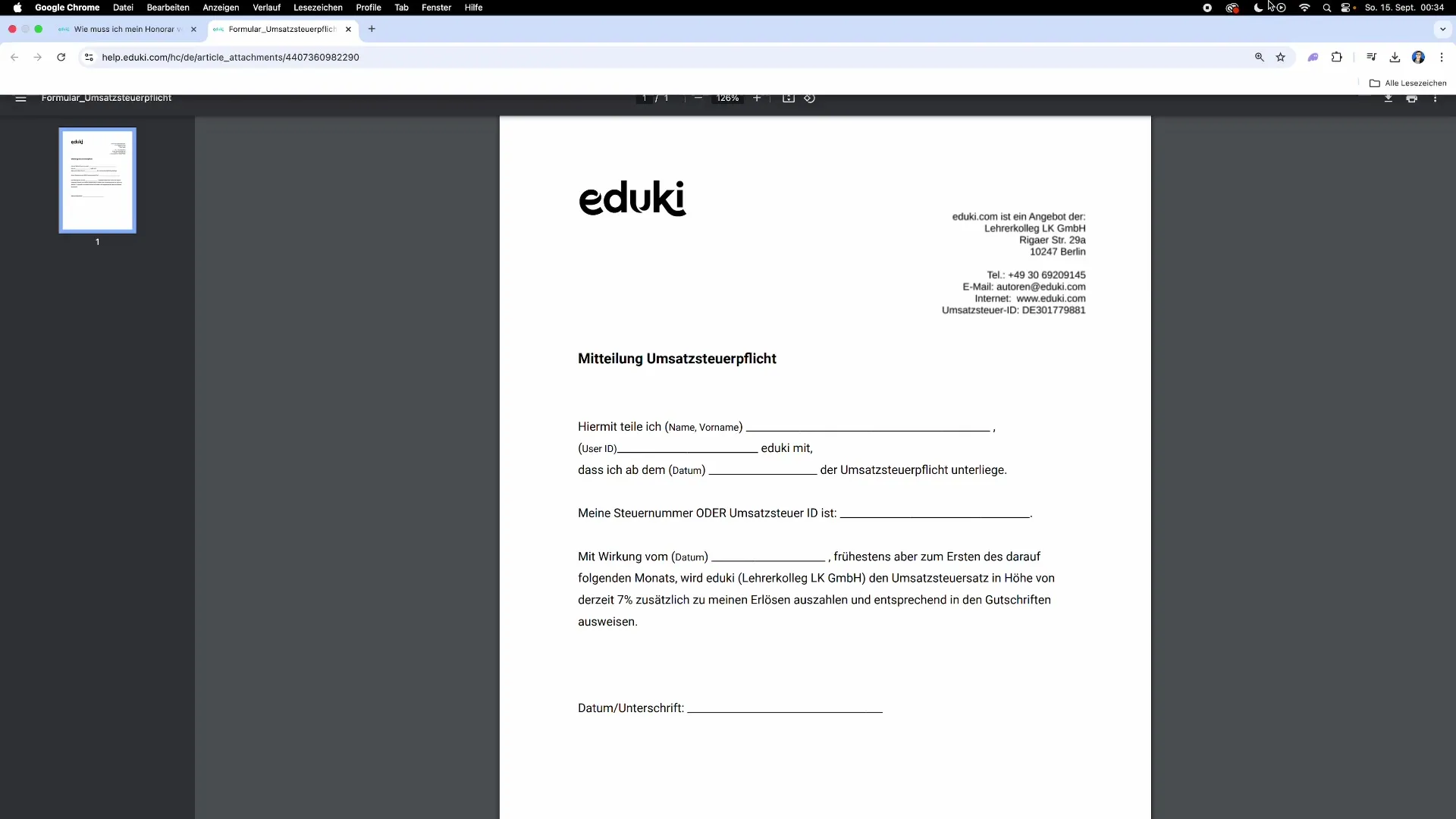

Jos huomaat, että liikevaihtosi ylittää 22 000 €:n rajan, sinun on ilmoitettava arvonlisäverovelvollisuutesi. Siirry asianmukaiselle verkkosivustolle, josta voit toimittaa ilmoituksesi. Täältä löydät lomakkeen, jossa sinun on annettava käyttäjätunnuksesi, veronumero tai arvonlisäverotunnus. Tämä on tärkeää, jotta maksusi kirjataan oikein.

5. Täytä lomake arvonlisäverovelvollisuudesta

Arvonlisäverovelvollisuuden lomake on melko yksinkertainen. Täytä se ja anna aktiivinen päivämäärä, josta alkaen olet arvonlisäverovelvollinen. Voit yleensä toimittaa lomakkeen sähköisesti asianomaiselle taholle.

6. Odota vahvistusta

Kun olet jättänyt lomakkeen, saat vahvistuksen arvonlisäverovelvollisuudestasi. Ilmoituspäivästä alkaen maksetaan nykyinen arvonlisäveroprosentti, joka on 7 %, maksuihisi. Sinulle tulee myös mahdolliseksi esittää tämä summa hyvityksissäsi.

7. Pidä asiakirjat valmiina

Tulevia tarkastuksia tai veroilmoituksia varten sinun tulisi säilyttää kaikki asiaankuuluvat asiakirjat ja vahvistukset. Olipa kyse täytetystä lomakkeesta tai arvonlisäverovelvollisuutesi vahvistamisesta. Hyvä dokumentointi on ratkaisevan tärkeää, jotta et saa oikeudellisia ongelmia.

Yhteenveto – Pienyrittäjien säännöt opetusaineistoille

Pienyrittäjänä on olennaista ymmärtää verovelvollisuuden perusteet. Sinun on verotettava tuloasi, ja pienyrittäjäasema vapauttaa sinut arvonlisäverovelvollisuudesta, kunhan pysyt liikevaihtorajan alapuolella. Jos ylität tämän, on tärkeää noudattaa tarvittavia muodollisuuksia ja ilmoittaa arvonlisäverovelvollisuudestasi ajallaan.

FAQ

Kuinka suuri on arvonlisäveroraja pienyrittäjille?Arvonlisäveroraja on 22 000 € vuodessa, tilanne heinäkuu 2024.

Mitä tapahtuu, jos ylittämme arvonlisäverorajan?Jos tulosi ylittävät rajan, olet arvonlisäverovelvollinen ja sinun on ilmoitettava siitä.

Kuinka ilmoitan arvonlisäverovelvollisuuteni?Mene asianomaiselle viranomaiselle verkkosivustolle ja täytä arvonlisäverovelvollisuuden lomake.

Millaisesta palkkiosta puhumme?Kyse on palkkioista, joita saat pienyrittäjänä tarjoamistasi palveluista.

Onko minun aina huomioitava veroni myös pienyrittäjänä?Kyllä, myös pienyrittäjänä sinun on verotettava tuloasi riippumatta niiden määrästä.